おはようございます。

たぶん、終わっただろうな、と考えているのですが、これでまた上昇するとひん曲がると思うので断定はしないほうがいいだろうな、と思います。

上昇するリスクとしてはアメリカの給付金になると思いますが、また上院で否決をされています。そのほか、2番天井の可能性も否定はできません。

実はきのうの日経の引け後には本日の急落はわかっていた?

正確にいえば、きのうの日経の寄り前から、本日のアメリカ株の急落はわかっていたことになります。

きのうの寄り前の日経の理論値は23860円で新高値でした。つまり、あがりっこない値段を示しており、23200円での引けではアメリカ株が急落をするのはわかっていたことになります。

参考までに本日の日経理論値は22580円です。500-700円のマイナスになるのですが、たぶん、無理でしょう。

となると、今夜のNY株は上昇に転じる可能性が高いと思います。これが二番天井の可能性なのですが、今夜は、消費者物価指数です。

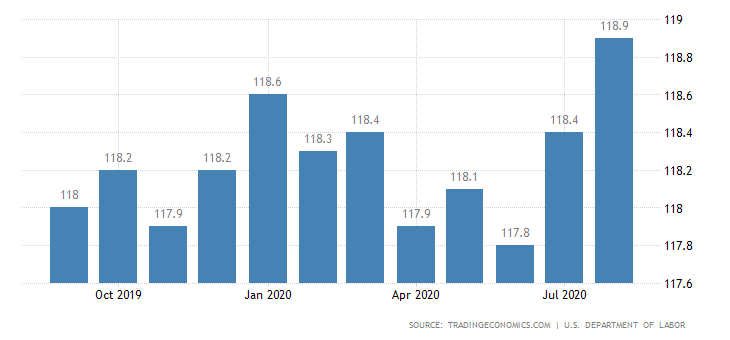

物価上昇

きのうPPI、卸売物価指数が発表されています。通常のPPIはなんてことはないのですが、コアをみてみると前年比0.6パーセントのプラスです。

アメリカの消費が好調とはいえ、卸売物価指数が上昇は不気味としか言いようがありません。

アメリカ コアPPI

景気が悪いのに物価が上昇、悪性インフレになる可能性が高いとは思います。

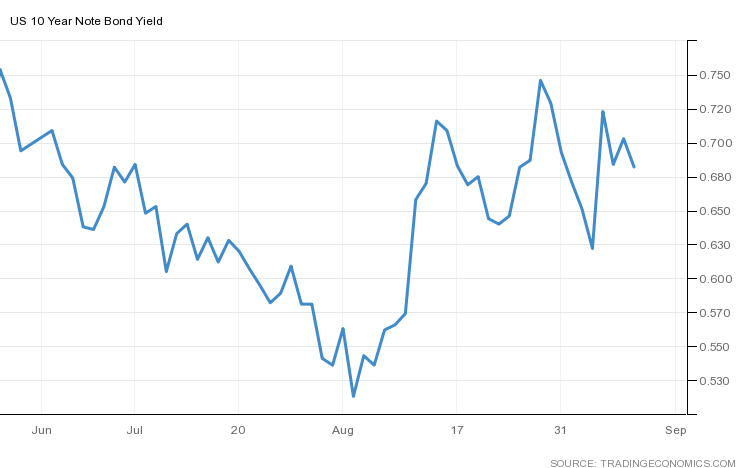

そして、きのうはアメリカ10年新発国債入札になります。

市場金利は0.68程度になりますが、新発モノ国債の利回りは0.704程度になります。

つまり、金利上昇圧力には耐えられない状態になっています。もちろん、きのうの卸売物価指数のコアが上伸している影響もあります。

通常、こういった大規模な金融緩和を行った場合、物価は半年後に上昇をしますが、アメリカのデータはこの通りになっている可能性が高いのです。今回の発表は8月のもので、9月からの物価上昇はどうなるのか、をよくみなければいけません。

金融緩和の影響としては同時に、雇用が急速に回復をする、ということもありますが、現在、雇用は急速に回復して現在、低調になってきている状態です。

理論どおりにすべてが進行するとは思いませんが、今のところ過去の金融緩和によってもたらされた結果通りの動きになっている、と個人的には思っています。

そのほか、ラガルドが新たな金融緩和を画策しているようなのですが、その影響でユーロ高になっています。これは、本来、ユーロの緩和期待であればユーロ安なのですが、実際はユーロ高になっています。

この理由はアメリカの株式市場の不安定さに要因があると思ってよいでしょう。

きのうのドルも寄り前に一気にドルが売られたのはおとといと同じです。この意味は、ドルのキャッシュポジの減少でそのポジの減少は株式投資や債券投資に廻ったといえると思います。

緩和期待はその通貨の売りを意味しますが、アメリカがいまだに緩和期待状態で、ユーロも緩和期待で相対的にユーロの緩和期待の方が具現化していないということです。

参考までに現況は、共和党案が通るとすれば1兆ドル緩和に対してユーロの緩和額は1兆ドル弱になります。ラガルドはさらなる、緩和を目指しているということです。

ユーロは実現し、アメリカは未実現、さらにラガルドは緩和をすると言っているのです。普通なユーロのほうが下がりそうですが、実際はそうなっていません。

しかし、前述のとおり、卸売物価指数や新発国債入札によって金利が上がらざるを得ず、金利が上昇すれば株式は反落ということになったというだけの話です。

ドルの本格上昇は何度もいうように緩和が決定なされなければいけないのですが、共和党と民主党が歩み寄る気配がありません。

そして金利は上昇気味です。

マーケットを支配する3要素、①ドル②金利③GDPになりますが、①のドルはいつ反転するか、②の金利は上昇気味③GDPは低下です。

今までの金融市場というのはドル安、金利安によってもたらされたのですが、それが金利は高くなる可能性が高く、ドルは緩和次第という状況です。

今週の動きは金利が上昇する可能性が高くなったことを示した状態です。マーケットを動かす3大要素の②と③が確定しつつあり、あとは①が確定しつつあるのを待つのみの状態です。

ゆえに、たぶn、売りなのでしょうが、まだ確定とはいえない、ということが本日の言いたいことです。