おはようございます。

シカゴ学派が未来は予想できるものではない、と叫んでから、未来はわからない、というような意見が跋扈している世の中なのですが、そんなことはありません。

今回は誰でもわかる、ことをも申し上げるということと、ご質問への回答をしたいと思います。

かなりレベルの高い質問になってきていますので、最初のほうは誰でもわかることを書き、後半はレベルの高いことを書いていきます。

未来なんぞ誰でもわかる(笑)

たとえば、あなたがお金を使ったとすれば、あなたの財布の中身は減る。

これ、未来ですよね。小学生でもわかる理屈です。

あなたがお金を使う金額と同等以上の収入がなければ、あなたのお財布の中身は減る、当たり前のことです。

これ、未来予測ではないのですか?完全に未来予測です。

未来、わかっているのに、わかっていないとか抜かしている、というのは間違い、私から言わせればアホの論理なのです。

これがシカゴ学派の言っていることなのです。未来は予測できない、将来の値段がわからない、というのは間違いであり、ロジックを完璧にすればあなたがお金を使えば、財布の中身は減るのです。

つまり為替の決定理論もわからずに、金利で決まる、だの抜かし、それに相関しなくなってもいまだに金利で決まるなどと言っているのは、なんで、そんなことを言うのか私には理解不能なのです。

まず、相関しなくなるのは、ここ数日、みなさんにお話しをしたような絶対値と相対値を理解していないから相関していないように見えるだけの話であって、きちんと為替の決定理論がわかっていれば、金利と相関をしているのです。

相対値と絶対値の違いをきちんと理解しないままに、金利計算をするから、つまらない間違いを犯し、それを事実のように語るのは専門家ではないでしょ、と誰しもが思うことです。

現在のマーケットは金利と相関している、ほぼ、金利をみていればマーケットは理解できるのです。これが現在のマーケットで最重要なことなのです。

そして、未来の価格というのはお金を使えば、お金が減るというような単純構造ではなく、日本とアメリカの絶対値の変動によって決定をしているのですから、その割り算の答えというのは、私の頭では理解不能ですので、きちんと計算してから答えを出すことが必定となるのです。

もっといえば、未来の価格というのは、事実さえ積み重ねれば、未来の価格はわかる、と言っているのです。それはテクニカル分析のような不確定な数字を積み重ねても最終的にはその勝率が30パーセント程度にならないのです。

しかし、確定できる事実が多ければ多いほど、より正確な未来の価格、数字というのは確定できるものなのです。

ご質問への回答

まず、ご質問をくださった方々に多くの感謝をいたします。私の頭の中身と文章がめちゃくちゃなので、混乱される方も多いと思いますので、今回は、言っていることをまとめてみます。

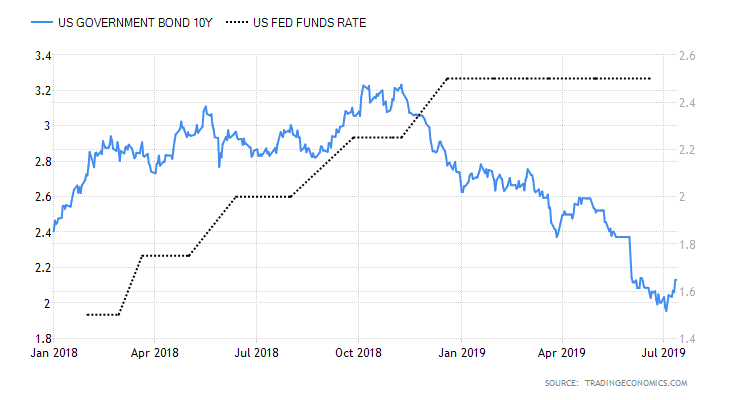

現在、私が想像するのにFRBが問題視をしていることは以前に掲載したグラフになります。

政策金利と10年物金利の比較グラフになります。

本来は2年物金利を掲載しなければいけませんが、そのグラフがないので10年物を掲載しているだけです。

これからわかることは、現在、市場金利と政策金利が乖離をし過ぎている、つまり金融政策によって経済をコントロールできない状況にあることが問題なのです。

だから、この市場金利と政策金利の差を埋めなくてはいけない、ということがFRBの基本姿勢だと思われます。

本題に移る前に、去年の夏、8月からトランプはFRBに対して、金利を下げろ、と文句を言っていました。

8月以降、市場金利は横ばい(青い線)なのにFRBは政策金利(黒い線)を上げ続けました。テレビやメディアはトランプを中央銀行に介入する、中央銀行の独立性を脅かす、アホのやることだとさんざんに非難を浴びせましたが、トランプの言っていることに理があるのは一目瞭然でしょう。

つまりトランプ嫌いを言っておけば、視聴率が稼げる、というアホな態度によってトランプがまともなことを言っていたことを捻じ曲げたのです。私から言わせれば、どこが公平中立なんだよ、ということになります。

つまりトランプがまた不規則発言をした、といつも報道しますが、言っていることは非常にまともなことを言っているのに、大衆に伝わるときにはメディアというフィルターを通して捻じ曲げられ、間違った心象になっているのです。

だからトランプはメディアをフェイクニュースと喝破している訳です。しかし、自身が政権幹部と名乗って、自分自身がフェイクニュースを流せば説得力ゼロ、ということも言っておきます(笑)。メキシコの件などはその典型です。

つまり、トランプはみなさんが思うほど、変なことは言っていまいませんよ、ということです。

話をもとに戻すと、FRBの疑念というのは、市場金利と政策金利が乖離をして、この状態がつづけば、FRBはアメリカ経済をコントロールすることができない、ということが問題だと私の想像ですが、推測をしています。

では、これを解決するのには

① 政策金利を下げる

② マーケット金利を上昇させる

これしか、方法はないのです。質問にもありましたが、中央銀行にできることというのは、伝統的な方法は金利の上下動ということは専門家、学者の一致した見方です。近年になって、マネタリーベースなどの調整によって金融政策を変更するということが加えられたのです。

どんな学者の意見をみても、この2つ以外にない、というのが定説です。

日本とアメリカの中央銀行の違いは、アメリカの中央銀行が雇用に対しても責任をもつということが法律で定義されているのに対して、日本にはその定義がないので日銀総裁は雇用に責任を持つ必要がありません。

リーマンショック以降に用いられたのはフィリップスカーブであり、これは雇用と賃金の関係を表したものです。つまりFRBは法律的定義によって雇用にも責任をもたなければいけませんのでアメリカで雇用統計が注目される要因です。日本では失業率が重視されないのはそのためです。

しかし、フィリップス曲線の理論によって政策を進めると、景気がよくなるのはQEによって証明されたことであり、日本のアベノミクスもフリップス曲線に論拠をして組み立てられています。

だから、今回の利下げは雇用統計の数字をみてから、決定されるだろう、と言っているのです。本来であるなら、これだけ雇用が高止まりをすれば、賃金は上昇、つまり金利は大幅上昇するはずであり、それがなされないことが学説的な問題なのです。

では、中央銀行ができることが2つだけとした場合、私はこれ以外に何か方法はあるのか、と問われれば2つ以上は上げられない、のですけどね、どのようなリスク、リターンがあるかの検証をしてまいります。

① 金利を下げた場合

みたまんまの話で、これ以上、政策、市場金利の乖離が広がれば、FRBは今後、金利を調整して経済を調整しようと思ってもその政策効果が従前より低くなります。つまり不景気になっても経済がコントロールできないようになります。

要するに、リーマンショックが再来しれも金利をゼロにしても景気が浮揚しないリスクを抱えることになります。なぜなら政策金利をゼロにしても、市場金利が下がらない可能性があるのです。

この方法は為政者が絶対にやってはいけないし、まともな政策を行おうとすれば私はこんな選択はしないと思います。

また、ご質問でも指摘がありましたが、このまま政策金利を下げれば、バブル発生確定です。つまり金利を下げれば、すくなくてもバブル発生したら、買えばいいだけの話です。誰でも買えば儲かる相場になります。つまり今、焦って買う必要などないのです。

この場合、バブルは短い期間でも、1年半続きます。バブルの発生を19/5月と仮定すれば、その期間が最小であっても20/11です。つまり大統領選挙の月に破裂する可能性があるのです。この辺をみるとトランプの計算も働いているのです。

バブルになればトランプ再選はかなり確率が高くなります。当選後は知らないふり、でしょう。問題は副大統領候補をだれにするかの問題です。

同時に行われる、議員選挙では民主党がとるでしょうから、弾劾を避けるためにトランプは辞任するという噂が実しやかに流れています。副大統領候補がクシュナーになれば、辞任の可能性は高まります。

バブルは必ず崩壊するものです。そのリスクを承知して利下げをする? 全く理解できません、私には。

② マネタリーベースを調整する

この方法が一番、合理的な判断になります。

まず、一番、保有のアメリカ国債を市場に放出することによって、金利を引き上げることができ、政策金利と市場金利の乖離を埋めることができます。

ただし、株価は急落をします。ただ、これがトランプが気に食わない、というリスクは存在しますが、いままで解説をしたように、トランプは来年の同時期をみて政策発表をしています。

つまり去年のこの時期は減税によって経済は絶好調だったのですから、今年のこの時期は落ち込むことを想定しているのです。だから来年のこの時期に株価を最高潮にもっていくためにメキシコだの、イランだの、北朝鮮を挑発していると思われます。これも、私が予測した通りの展開です。

では、10月までトランプが不規則発言を繰り返すのかといえば、何が根拠かは忘れましたが、7月で挑発的な発現は終わるはずと私は思っています。

理由は忘れましたが、そう考えていることは事実です。ともかく、トランプは去年起こったことを背景にきまぐれにツィートしていると思っている人が過半でしょうが、ち密な計算に基づき行っていると私は考えています。

現在の韓国情勢は韓国のプロパガンダに日本のメディアは乗っ取られているような感じですが、中国の安売り攻勢の息の根を止める、それに付随した韓国も、というトランプの思惑も、私の言った通りの展開です。

今回の韓国への制裁も日本の完全なるデフレ脱却のシナリオに基づく行動だと思っています。

韓国は製鉄所も止められ、半導体も瀕死の状態で、なぜ、日本に対して強気なのか理解できません。

日本も韓国なしでは生きていけないのは重々承知しているので、決定的なところまではいかないと思いますが、お金は出さずに文句だけは100人前という韓国の態度が国際社会に信認されるかの問題です。

アメリカが理解をしめしたのには議員を中心に、寄付金をばらまいているからです。政府高官などはウソだと思いますが、議員は寄付金欲しさに韓国を持ちあげているだけです。

だから全米に従軍慰安婦像ができるのです。そういうメディア対策を韓国は行っています。ここまで書いちゃっていいのかな~、なんて思っています。

話を元に戻すと、トランプが株価は好調とか言っていますが、実は、これ、本音はそれほど上がらなくてもいいけど、取り敢えず上がったから、喜んでいるフリをしているだけではないか、と思うのです。

選挙期間中に暴落するというリスクを考えると、本来は下がってほしいでしょう。

また、フォワードガイダンスについて書いておけば、まず、フォワードガイダンスをFRBは辞めたと去年の年末に宣言をしています。時期はうろ覚えです。

つまり突然の政策変更はありますよ、と事前に言っていますので、政策金利の変更などとメディアが騒いでもそれを訂正しようという言質が取れない状態です。

その反対にFRBのFOMC後の会見は年4回だったものを年10回に変更することで対応をしています。

また金利は、金利は上昇してほしいことから誘導目標と年末までにしていましたが、年明けからは金利の上昇、インフレを避けるために市場金利よりも高く設定するとも宣言をしていますので、現状の金利状態は正常ともいえますが、これだけ乖離をしていると、今後の金融政策に悪影響を与えますので、市場金利の正常化がFRBの目標になると思います。

つまり、以上の考えを考察すると、利下げにはものすごいリスクがあり、そのリターンなどないに等しいものです。長期的には。短期的には、トランプの再選というトランプにとっては膨大なリターンがありますが、長期的には全くメリットなしです。

マネタリーベースの調整というのには短期的には株価の調整がある訳ですからメリットはありません。しかし、長期的にはアメリカへの恩恵が膨大にあります。

トランプの発想は短期的なことには決してありません。彼は、必ず長期的な戦略で物事を観察しているとみています。ただし、大統領選挙後に議会の過半数を民主党が握ることになりますので弾劾のリスクが浮上するのです。

これを考えた場合、ロシアンゲートでのトランプの狼狽えっぷりを見ると、現実的にはその可能性は否定できないのです。

今後の相場

なんども言っているように私の相場観は円安です。私が円高だと思っている節のコメントがありましたが、私は「中期的に円安」になると思っています。

そして今後、PCE、フィラデルフィア、メトロポリタンなどの価格指標が出てくるでしょう。みなさんもおわかりでしょうが、アメリカの物価は放置しても上昇するはずです。これだけの関税障壁と好景気なのですから。

あがらないとすれば中国と韓国のせいだ、とトランプが考えていれば、日本の韓国への制裁、理解できてくるのです。

何度も言いますが為替はドル円の場合は日本とアメリカの絶対値を除した数字な訳であって、今回はアメリカしか解説をしていない、ということを忘れないでください。

難しい話ばかりなので、興味がありそうなことを書きました。でも、噂の話であり、事実ではない可能性もあります。

事実を検証していくと利下げのリスクのほうが大きく、マネタリーベースの調整のほうがリスクは少ないと私は思います。為政者はリスクを減らすのが仕事なのだから、わざわざ仕事を増やすようなことはしないだろ、と私は思います。

でもトランプの弾劾問題があるから、今回もそうだとは限らないと話をしているのです。

だから、利下げしたら、何もかも買いなさい、と言っているのです。バブルになるから(笑)と言っているのです。

利下げしてから買ってもおつりが出るから、今は、世間の喧騒を楽しめばいいのです。