おはようございます。

ようやく連日のナスダック、というよりもFAMMG銘柄の急騰がメディアで語られるようになってきました。

今回は、この因果関係についてお話しをしていきたいと思います。

株価急騰の原因

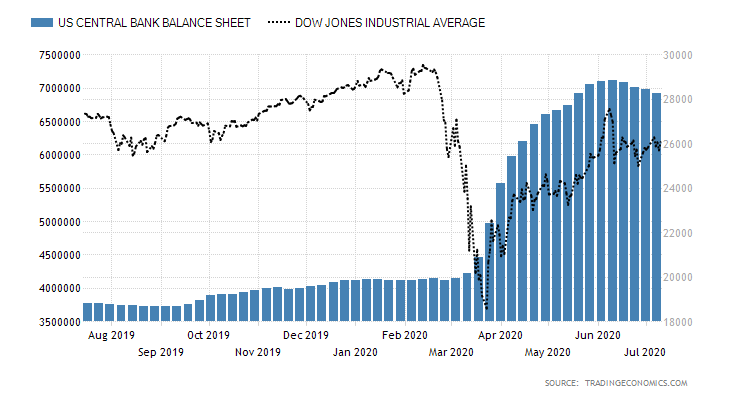

株価の原因は、以下のグラフの通りになります。

何度もお話しをしているのですが、今回の景気回復がままならない状態になっているのに、株価が上昇するのはFRBの緩和マネーの結果になります。

その緩和マネー、経済学的にはこの金額を厳密には違いますがマネタリーベースと言っています、が直近の4週間減少傾向になります。

4週間前に私が、これで戻りいっぱいと宣言した通りに緩和マネーが縮小したことによって、株価が調整を余儀なくされています。

つまり株価の高騰は、この中銀の緩和マネー次第と因果関係が成立をしていると言ってもよいでしょう。

そして以下はセントルイス連銀の情報サイトになりますが、マネーサプライになります。

https://fred.stlouisfed.org/series/M2

上記はマネタリーベースの解説になりますが、セントルイス連銀のグラフはマネーサプライになります。この違いは、マネーサプライは字義の通りお金の供給量です。

一方でマネタリーベースというのは中央銀行の当座預金の預金量のことを指します。この中銀の当座預金から民間銀行は現金を調達し、それを融資に回し、流動性を確保するのです。

この辺は、私の説明が下手くそですのでなかなか理解できないと思いますが、マネーサプライとマネタリーベースは概念が違うということを覚えておいてください。

近年の先進国を含め、新興国も金融政策は、マネタリーベースを基準に政策が決定されていますので、この重要度は増しています。

ただし、このマネタリーベースを上記のように増減させて株価や景気の維持をするのには有効なのは今回のような緊急時のみ、です。つまりコロナ前のような状態でいくらマネタリーベースを増やしても景気の浮沈や株価の上昇にはあまり関係がありません。

ただし、リーマン直後も、このように日米ともにこのマネタリーベースを増やしたのですが、この増やしたままの状態で今回のコロナ禍になったのです。

リーマンショック後にこのマネタリーベースを減らすことを試みたのですが、株価や景気が一気に沈みこんでしまったのでリーマンで緩和量を維持したまま今回のコロナを迎えてしまったのです。

リーマンショック時にも散々に議論をされたことなのですが、このようにお金の供給を増やしてしまったらインフレが起こるという議論になりました。

結果はアメリカでもデフレに近いようなことが起こり、マネタリーベースをいくら増やしてもインフレは起こらないという「とんでも」理論が跋扈しているだけの話なのです。

リーマンのときにインフレが起こらなかったのはQE1,2というように時期を分けて緩和量を増やした結果であり、その供給量が予測経済成長率よりもその緩和量が上回らなかったから、インフレが起こらなかっただけです。

しかし、反対にデフレが起こってしまい、緩和量はもっと増やせるのではないか、という議論が起こった結末が今回の15-20パーセントも通貨供給の激増という結果になっています。

これは大きな、金融政策の間違いであり、基本的にはフリードマンの研究によれば、経済成長以上にお金を供給すればハイパーインフレが起こることは、過去のどんな不景気から観察できることは実証されているのです。

今の、アホ経済学者や中央銀行のアホ理事たちはこういう永遠の真理を間違って解釈しているだけです。

さて、上記の株価と緩和マネーの関係からいえばマネタリーベースも減り、マネーサプライの増加量もマネタリーベースに遅れて横ばいになってきています。

これがこのまま続くのか、といえば、これが株価と通貨供給量が因果関係になるとすれば婚種の株価かまだ高い、なんてことは言えないと思うのですが、相も変わらず、ナスダック、FAMMG銘柄の高騰は続くという人がいっぱいいる訳です。

この通貨供給と株価が因果関係であれば、今週の株価は下がるはずなのですけどね。

では、なぜ、こういったFAMMGやITなどのバブル株価が続くと言っている人たちがいるのかといえば、ロジックはかんたんです。

つまりお金が余っているのだから、その余剰資金は、株に向かう、しかも、業績の良い株価に向かう、一見、正しい理屈には見えます。

しかし、実際に他人のお金を運用しているファンドマネージャーにしたら、こんな曖昧な理屈では他人のお金を運用できない、というのが通常の感覚のように思います。

つまり緩和量が現在のように減少し、マネーサプライが横ばいのときに、先週と同じように買えるか、という問題です。私からみれば買える訳ないでしょ、というのが結論です。

そして、今週のマーケットは不安要素がいっぱいです。まず、中国のGDPや各種指標、米国小売売上、メトロポリタンと、これらの指標、中国はコンセンサスと乖離した数字が出ますし。

また、米国は経済活動再開に疑義が生じていますので、メトロポリタンやフィラデルフィアがどのくらい落ち込むのか、またサプライズで上昇ということもあります。

その根拠は、米国民への直接給付です。これが7月末まで給付が決まっています。つまりお給料がある人もない人も所得は変わらず消費を続けるというアホな状態が続いている訳です。

コロナの1次感染拡大再開の中で消費は落ち込み、生産活動も低下すると思いがちですが、現在の米国民は給付を受けている人はお金がなくても消費ができる状態なのです。

ただし、そこから漏れた不法移民などは不満が高まり、デモや暴動を行うだけの話です。これが7月末で給付が打ち切られたら、もっと暴動やデモが酷くなることは誰でも想像がつくことでしょう。

ですから、トランプの選択肢は給付の延長しかないのですが、財政的には給付の延長をしたくない、民主党は選挙で勝つために求めるという構図です。それだけの話です。

話がそれまくっていますけど、今のマーケットを説明するワードは、金融緩和であり、それによって好業績の株を買う、これがトレンドだということです。

しかし。日銀のようにある程度景気が浮揚しても一定量を買うようなことを民間のファンドマネージャーは他人のお金ですので、そんなことはできません。

マネタリーベースもマネーサプライも減少気味なら買うのですか? ということをイメージすればいいだけの話です。

だから、今週もFAMMGを中心に買い、なんて私の口からはいえないということです。

そしてドル円、為替は非常に簡単です。

先週も訳のわからない動きになっていますが、まず、第一に為替もFAMMGをみておかなければいけないのです。

たとえば債券市況や金や原油などの商品市況も、ナスダック及びアマゾン株価に左右されています。

詳細は省きますが、ドル円においては、ナスダック株が続伸しますのでアメリカの成長は止まりません。

日本は、日銀短観は最悪でしたが、日銀が株価が下がればバカなETF買い付けを行います。その成長具合がフラットになっていますので、ドル円は動かないという状態です。

しかし、今週、私の目論見通りにナスダック及びFAMMGが下がれば日本>アメリカになることは自明です。

しかし、すべての金融市場がナスダックをみており、ナスダックが下がれば、日経平均も下がると日銀が買うというアホなことが起こっているのです。

だから動かない、しかし、日銀が買っても日経が下がり続けた場合、日本>アメリカが鮮明になるので、円安になるという構図です。

この説明は、きちんと今まで書いていたことを理解していないと理解できないと思います。

要するに考えることが多すぎ、複雑怪奇な状態になっているのが現在のマーケットだ、と言いたいのです。

ここに新興国も考えていくと、私も頭がパンクしそうになってきます。言えることは新興国株もFAMMGに左右されており、FAMMGが上昇してもついていかない新興国株はダメ、ということです。

ゆえに通貨もダメ、ということです。そもそもこういう局面においては新興国に買い目はほとんど過去のデータからはありません。

でもね、なぜ、アメリカはトランプがファーウェイに制裁を加えるのか、ということです。たとえば80-90年代に日本のトヨタを中心にクリントンがアホな制裁を加えました。

でもアメリカの自動車業界は現在、どうなっていますか? GMは一回倒産し、あとは記憶があやふやなので記しませんが、ビックスリーなんてもの、もう存在しますか?

スバルが売れている時点でもう末期的状態とも言えると思います。

リーマンやその後の南欧債務危機のときのアメリカIT、FAMMGは違うよ、ということなのです。

いつまでもアマゾンやフェイスブック、アップルの一人勝ちが続くような状態ではないからアメリカはファーウェイに制裁を加える訳でしょ。

アメリカは決してフェアな国ではありません。自国の利益がつぶされるときは躊躇がありません。

ですから仮に来年からバイデンになったとしても華為への制裁が解除されるということはありません。ファーウェイの力を削ぎ続けるでしょう。

でも、こうやって叩かれて生き残った企業というのはトヨタのように無類の強さを発揮し、本来、つぶれるべき企業は日産のように迷走するか倒産するだけの話です。

テスラやソフトバンクは金利が上がればアウトな企業なのにもてはやす、バカも休み休みに言いなさいということです。

2年も叩かれても勢力が拡大する華為、おそらくもっと成長することでしょう。