おはようございます。

相も変わらず、米議会は迷走をしている状態です。一方で大統領選挙は佳境を迎え、コロナの感染者数はフランスでは過去最高の状態になっています。

テクニカル的にはますます、上値余地はなく、金利やドルの側面でも上値余地がないような状態なのに、なんなんだろう?とは思います。ただ2月もコロナ感染拡大でもマーケットは平穏無事だったものが、いきなりきたものです。

米議会状況

猫の目のように米議会の状況は変わっています。

ペロシ下院議長、米景気対策合意は「すぐそこ」-協議進展を指摘-ブルームバーグ

またペロシの言っていることが変わっている、と正直、うんざりしますが、おそらく米国の感染状況を横目に発言が変わっているのだと思います。

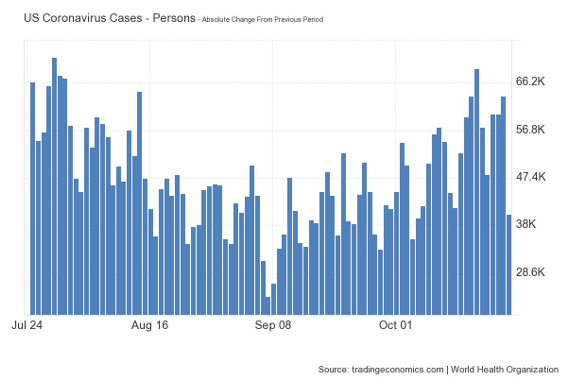

■米国コロナ感染状況

10/22の感染状況は少ないように見えますが、米国の発表の場合、追加感染者が増えていくような状態です。これは、この数字を発表しているからずっとになります。

ですから22日の感染者数が少ないからと言って安心はできません。

おそらく、最終的な数字が少ない場合にはまたペロシの発言が変わる可能性もあり、正直面倒臭い人だよね、と思います(笑)。

さらに下院で経済対策が通ったとしても、上院のマコネルが審議日程を明らかにしないなど上院通過が危ぶまれていますが、トランプをはじめとする行政側は上院の共和党員の説得に当たると言明をしています。

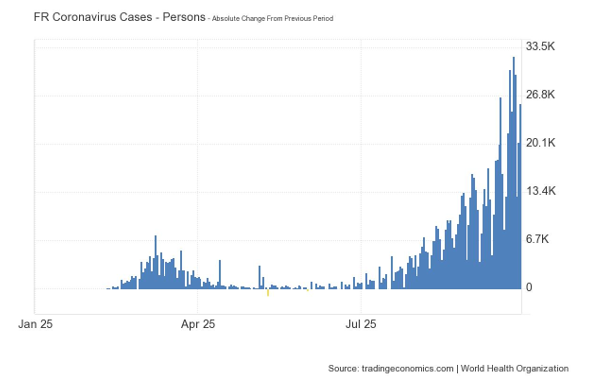

■コロナの感染がフランスで過去最高

になっています。報道によると40.0K超えと言われています。

こういう状況において、共和党の主張する小さな政府に拘泥する訳にはいかないということでしょう。

通常で考えれば、政治家への批判は、コロナへの感染対策そっちのけで大統領選挙、議会選挙に熱中しているという批判を避けたいのでしょうから選挙前までには、対策を取りまとめることになるでしょう。

この場合、金利上昇、ドル高が起こりますので、言わずと知れた結果が起こるでしょう。

よく専門家辺りが、金利上昇でもマーケットは崩壊しないと言っていますが、これらの人の言い分は金利上昇の面でしか言わず、ドル高は視野に入っていないものです。

私は金利上昇とドル高、ダブルパンチでくる、と言っているのです。

今後のポイントは金利上昇だけではなく「ドル高」もポイントということを忘れてはいけません。ゆえに今回の急落場面では円安になる可能性が高いと言っているのです。

大統領選挙について

よく、オクトーバーサプライズと言われますが、過去の大統領選挙で最大のサプライズはブッシュ二期目とクリントンが戦った1992年です。

通常、大統領選挙前にハロウィンがあるので、投票日の4日前以降はメディアも新たなスキャンダルなどを報道しない紳士協定みたいなものが存在するといわれます。

ところが1992年のパパブッシュとクリントンの戦いでは、パパブッシュにクリントンの兵役に関する記録を消去したというスキャンダルが飛び出したのです。結果としてパパブッシュは破れたというのが私の知る限りの最大のスキャンダルでした。

通常は4日前になると両候補も落ち着くものですが、このときはその対応に政権側は迫られたのが実態になります。

私も記憶があいまいなので詳細はよく覚えていません。しかし投票日まで2週間を切った現在でも、バイデン有利は変わりがありませんが、まだまだ何が起こるかわからないということです。

繰り返して言いますが、選挙戦の行方はあまり関係がないように個人的には思っています。今のマーケットは高すぎること、そしてその背景は低金利、ドル安ということがあるから、そのドル安、低金利が覆されれば急落するよ、と言っているのです。

2016年の選挙戦もトランプのサプライズ勝利、ブレグジットと今年も、同じような様相を呈しているのは単なる偶然なのか、よくわかりません。ただ、波乱要因はまだあるということです。

選挙は水物というように、天災と一緒で、忘れたころ、安心しきっているころにやってくるものです。今の金融業界の人間はバイデン勝利で安心しすぎのように思います。

本日のマーケット

金利は上抜けましたが、ドルがそれ以上に安くなっています。ゆえに波乱はきのうはなかったし、本日も金融緩和期待でドル安、シーズナルな金利上昇によってどっちにいくのかよくわからない状態です。

こういう株式も為替も動かないときは商品や債券が動くものです。逆に債券や商品が動かないときには株式や為替が動くものです。

たいていの場合、動く銘柄が先行指標を果たすことが多く、本日の債券、商品の動きで大きく振れたものがあればそれが先行する可能性が高いと豆知識で知っておくとよいでしょう。

要するに、わからん、ということが言いたいだけです。