おはようございます。きのうの夜に頭を打った可能性があるとツイートした直後に、急落し、引けにかけて巻き戻すという展開でした。

いろいろな理由があるのですが、今後も株価は新値を取るというような論調の方も増えていると思いますが、その可能性は低いということを記していきたいと思います。

為替はその株価を除したものだ、ということを理解していれば、株価の動向はFXにとって重要なものです。

株価を動かす要因

株価を動かす要因は①ドル②金利③GDPである、と散々に言っている通りです。

各国のインデックス(代表的株価指数)は、これによって動き、個別銘柄はその配分によって動くということになります。

日経平均は単純平均ですので、その平均に対して配分され、ナスダックやS&Pは加重平均ですのでその計算をして個別銘柄に配分されるだけの話です。

ようするに株価というのは上記の①ドル②金利③GDPによって決定付けられるものだろうな、と今の段階では考えています。

ここまでは研究が済んでいませんので今後、この考え方は変更の可能性もある、ということです。

また話がそれてしまいましたが、株価を分析するのには上記3つを分析すればいいのです。そしてFXは、各国の株価を分析しドル円ならば、日経225÷ダウジョーンズ工業株30種で除したものがドル円レートになるということです。

きちんとこれを理解していればFXで思い悩む必要はなくなる、のですが、さまざまな問題を抱えているのです。

1つは、今、世界でおこなっている金融緩和をどう評価するかによって株価も為替も大きく変わります。

この評価方法もだいたいこうなっているのだろうな、と個人的な考えがありますのでそれを検証するのみなのですが時間が足りず、まだ終わっていません。

そして金利とドルなどの通貨そのものの価値が、材料によって豹変すること、これを理論的にどう整合するのか? ということになります。豹変するのは構わないのですが、その豹変を知らせるオシレーターがわからない、ということが問題となっています。

こんなことは読者のみなさんのほとんどにとっては関係ないことでしょうがEAなどを組み立てる研究者のみなさんにとっては重要なことです。

言えることは、ここまで為替や株の動きを解明している人なんかいないよね、ということです。

たまに、アホみたいなピンポイントに私の予測が当たるのは、こういう分析が完成しつつあるということを示しているのではないか、と自分に都合の良いように解釈をするとなっているということです。

では、分析に入っていきます。3要素をもとに

①ドルについて

きのうの動きは米国議会でコロナ給付金が部分合意するかもしれない、ということが材料でした。ここで復習ですが、コロナ支援金が成立した場合、株価は急騰をすると考えている方は間違いです。

つまり各種の給付金が、支給される前はその期待で、ドルの需給が緩和されるという期待からドルは売られます。そして決定後は、その需給は買われるのでドルは上昇するのが今までの傾向です。

ここは因果関係の説明ではなく相関関係の説明であるということに留意してほしいということです。なぜ、そうなるかは理論的には私はまだ説明できておらず、過去の経緯ではそうなっているから、そうだ、と言っているのにすぎないのです。

相関と因果をゴチャゴチャにしている人が多数ですが、こういうのは厳密に分けて考えなければいけません。そうしないと大きな致命朝を負います。

ドルインデックス1年間の騰落

現状でドルインデックスは去年よりも5パーセントほど下落をしています。

注目は7月末で、7月末からドルは急落をしています。これは、7/31にて給付金が打ち切られ、議会ではその二次補正をめぐって対立をしているということです。

給付が終わってから、ドルは落ち、議会はその給付の方向性をめぐって対立をしているのです。

つまり給付は行うのであろうが、その案がまとまらない状態で緩和期待は存在するが、その実行は行われないので、ドルは安くなっている。

ここで部分合意の可能性が出てきているのでドルが上昇をしている。もし、この給付が決定すればドルは上昇する、予算規模や期間などはどうなるのかは全く見通せませんが各種指標が悪化している現在、早晩、決まるでしょう。

つまり今の株高などドル安によって示現しているものであり、緩和が決定すればドルが急騰をする可能性を秘めているということです。

くわえて、シーズン的なもので金利も上昇をしていますのでドル高に拍車をかけるとうことです。7月末までで前年比マイナス2パーセントだったので、3パーセントもドルが上昇すればマーケットはどうなるか言わずと知れたことでしょう。

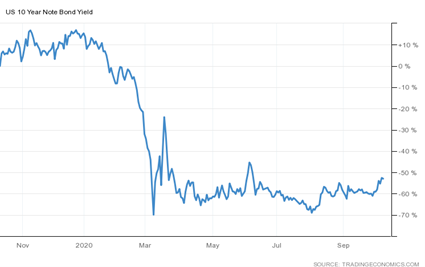

②金利について

金利は、マイナス50パーセントになっていますので、こんな数字をみると一気に計算する気が失せます(笑)。

注目は9月からドルが底を打っているのに対して、金利はその前に底を打っていることです。そして10月に入り、シーズン的なものでより一層上昇に拍車がかかっています。

ここまでみて、ドルや金利が株高の方向に行く可能性がないのはおわかりかと思います。

それで株は買い、と言っている人を私は冷めた目で見る以外できないのです。日経の新値など単なる蜃気楼でしょ、としか思っていません。

③GDPについて

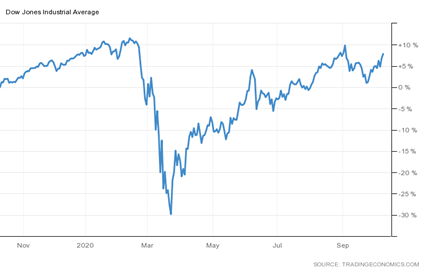

ここではGDPを構成する全経済統計を分析するスペースがないので日経とダウの前年比のチャートを添付します。

ダウ 1年間騰落

日経 1年騰落

注目をしてほしいのは今年の2月に私が株価が高すぎる、高すぎると叫び続けて、ちっとも下がらずにやる気を半ば失いかけてきた時期のことです。

実際に上記のチャートは高すぎることを示しています。前年比で10パーセント以上を継続的に維持し、そこにコロナという事件が起こり、大暴落をしたということです。

今の状態は、コロナ前よりも高い状態ではないのですが、高い状態であることは確かです。

つまりコロナのようなショックが起これば、すぐに急落するよ、ということです。事件がどこで起こるかを常に考えなければいけない状態なのに株は買いとか騒いでいる人をみるとしらけた目でみてしまいます。

ようするに、選択肢として、株は買いの選択肢はない状態であり、あるのは様子見が売りの選択肢しかないのです。

このまま株価が上昇することは考えられず、下がった場合、どうするの、ということを警戒しなければいけない状態なのだ、ということをみなさん理解できたでしょうか?

つまり売っても、上値はたかだか知れている状態なのです。

その世界の株価をけん引した、ナスダックのテクニカルはどうなのでしょうか?テクニカル的にみれば、単なる二番、三番天井の形成でしょう。ゴールドも引っ張りました、ゴールドはここから二番も取るのが苦しい状態です。

日経が高いのは、世界で一番金利が上がっているのはブラジルなのですが、そのあとは日本とスイスが続くのです。

世界的低金利の中、日本の株価は金利が上昇しているのにも関わらず、9パーセントも上昇をしているという現状なのです。

これは言うまでもなく安倍さんの功績であり、菅さんはその前提でもっと株価を上昇させなければいけない、非常に苦しい立場だと思います。ゆえに菅さんは苦しいと言っているのにすぎないのです。

でも、今のマーケットはアメリカの緩和次第だということです。本日もその方針です。

本日は出張のため、ツイッターの更新はありません。