おはようございます。

きのうの雇用統計は独立記念日を控え、イレギュラーの発表となっています。

本日は雇用統計の解説と、その後、発表されたFEDのバランスシートについてです。

雇用統計

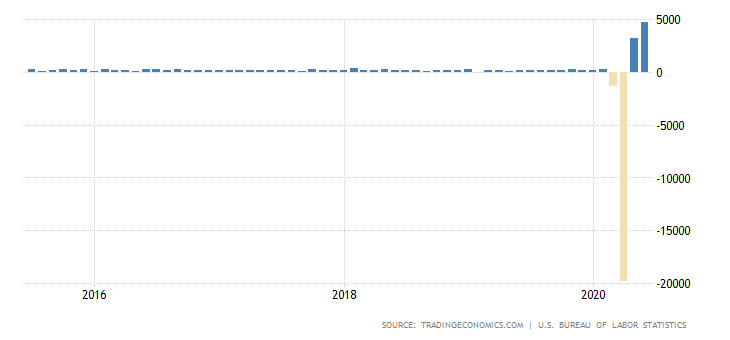

こういったグラフをみていると、もうチャートとしては体を為していないような気もします。

予想よりも悪いと考えるのが通常でしたが、コンセンサスよりも大幅に良い結果となりました。この新規雇用人数に関しては私はいつも外すのですが、ADPはだいたい想像通りに動くのです。

これはADPが自動収集なのに対して、雇用統計はサンプルから全米の数字を推測するという統計方法をとっている結果になります。自分が外したからと、いう風に取られるのは好きではありませんが、ちょっと現実と乖離しすぎなのではないか、と思います。

先月の数字も上方修正で、予想以上の結果となりました。

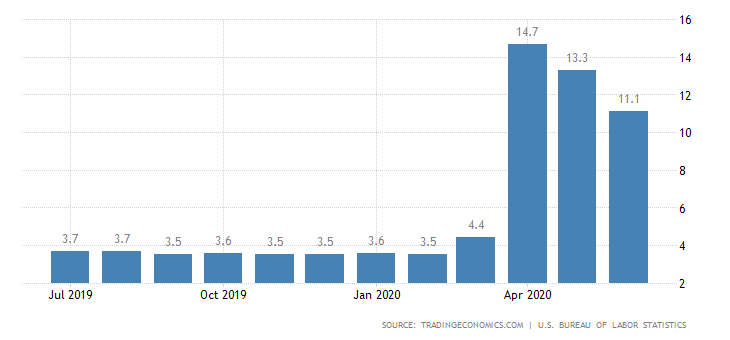

失業率は順調に低下をしました。

考えてほしいのは全米の仕事に従事している人は2億人ということです。そにうち、先月に500万人近くの新規雇用者があるということは全体の2.5パーセントです。

失業率の低下に準じていることも確認できますが、こんなことってあるのかな、と思ってしまいます。アメリカのパワーだ、と言われればそれまでですが、はっきりいえばようわからん、というのが本音です。

こういうことを言っている背景にはトランプの演説がなんだか低調であった、ということもあります。

いつものように史上最大の景気回復などとという威勢の良い言葉はあったのですが、その口調は冷静そのもの、何か問題があるのではないか、と思ってしまいます。

これは単なる推測であり事実ではありませんので要注意です。弱気をしたい人をこれを正論のように語る人が多くいると思いますが、自分の意見を正当化しようとするのはいけないとは思います。

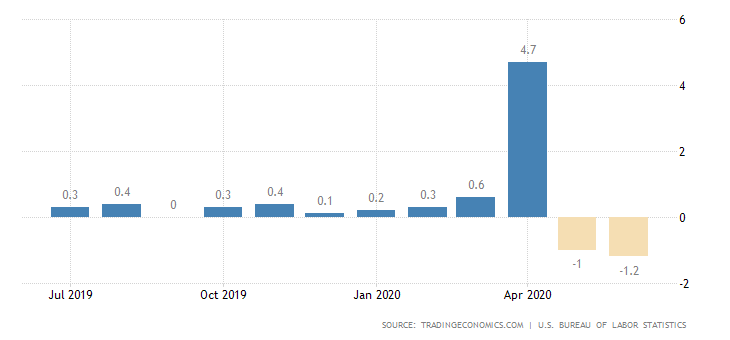

賃金に関しては、予測通りで、解雇をしてそれよりも安い賃金で雇う、コロナ前よりも景気が悪いので企業としては当然のことだと思います。

全般的にいえば、雇用者数だけをみれば、予想以上に強い内容となりましたが、実態は雇用者数は増えたけど、それなりの効果もある、しかし、力強い回復になるのか、といえば相当な疑問符、というのが現時点での考えです。

マーケットは、当然、株価は強くでます。

金利は、需給がタイトになるということから上昇し、そして、金利の上昇に伴いドルも強くなるという定石通りの結果、株は一時的に買われるが、金利上昇とドル高では長続きせずに折り返すわけです。

これだけ強いのに、なぜ、株価は伸びないということは上記で書いたと通りの展開です。株はドル高、金利高ではあがりようがありません。

FEDの金融緩和

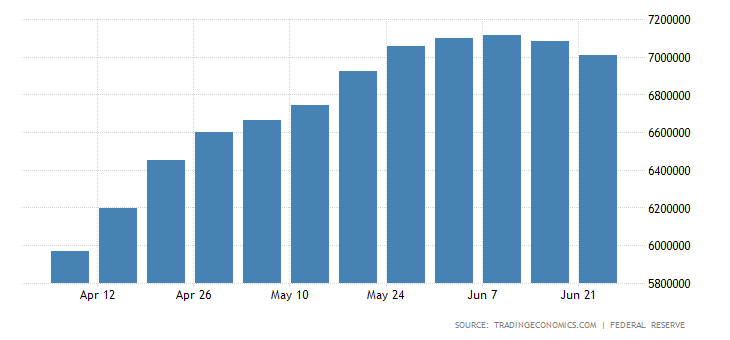

雇用統計の8時間後にFEDのバランスシートが発表されています。

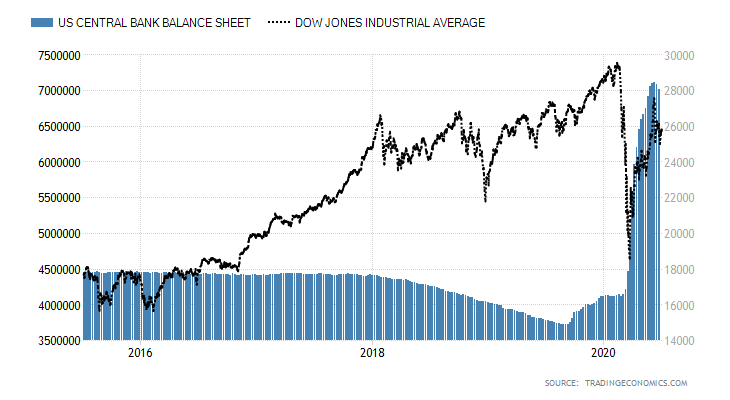

上記のようにFEDのバランスシートは縮小しています。

これに株価を添付します。

今回の株価の戻りはFEDの緩和によって発生したものだということがわかります。

つまり株価の戻りはFEDの緩和の具合によって決定をしているのです。そのFEDの緩和量が減れば、株価は下がるのが当然のことです。

通常は、FEDが緩和を縮小をするときには、景気が力強く回復し、FEDが緩和を縮小をしても、株価は続伸するものですが、そうはならないということはISMが50を超えても景気はそれほどよくないという証左ということでもあろう、と思います。

今後の株価に関しては、ようするにずっと言い続けるように二番底を取るような動きですが、事件やニュース次第だということです。

悪い材料があればすぐに下がるのに、とは思います。

そうすればFEDはまた緩和を拡大するでしょうが、一連に、パウエルが何でもやる、と言っている割には緩和量を減らしているということはどういう意味なのかをもっと考えましょう。

IMFが日米の株価は高すぎると警告を発していることから株価の調整を望むから緩和量を減らす意図があるのかも? とか、6/15近辺の社債の買取拡大を発表しても、緩和量は縮小をしている、つまり言っていることが矛盾をしているのです。

この意図を汲まなければ真意ははかりかねるということになります。FEDは表面上、景気や雇用のために何でもやると表明をしているのにやっていることは真逆になる訳です。

これは何を意味するのか、もっと考えなければ私はわかりません。

ただ言えることは株価や為替はGDPの通りに動いており、最近では日銀短観によって日本がそれほど良くないということが確認されたので日本>アメリカが、GDPでは正解ですが、日銀短観やISMなどのPMIという景況感では日本>アメリカの割合が弱っているということだけは確認されています。

バランスシートは縮小傾向ですが、米国内のマネーサプライ(M2)は微増しています。

おそらく、国家間のスワップ協定による、ドルの貸し出し期限到来で、他国からのドル返済が大きく、バランスシートは縮小している。

しかし、米国内での資金供給はまだ増やしている。

という状況ではないでしょうか。

世界のドル供給が細ることが株価下落につながるなら、新興国が、まず下落を始め、米国内のマネーサプライが減少を始めれば米国株も終わりと考えていますが、まだそのような明確な兆候は見つけられていません。

この考えが合っているか、ご意見頂けると嬉しいです。