おはようございます。

きのうはNY市場が寄り付き後に急落し、私自身が意味不明と思っていました。本日はその解説を行いたいと思います。

株や為替が動く材料

いつも言っていますが、株や為替が動く材料というものには3つの材料があります。①ドルの動き②金利③GDPになります。

ここ最近の動きは、アメリカのコロナ給付金の動きによってドルの動きでマーケットが左右されているということです。

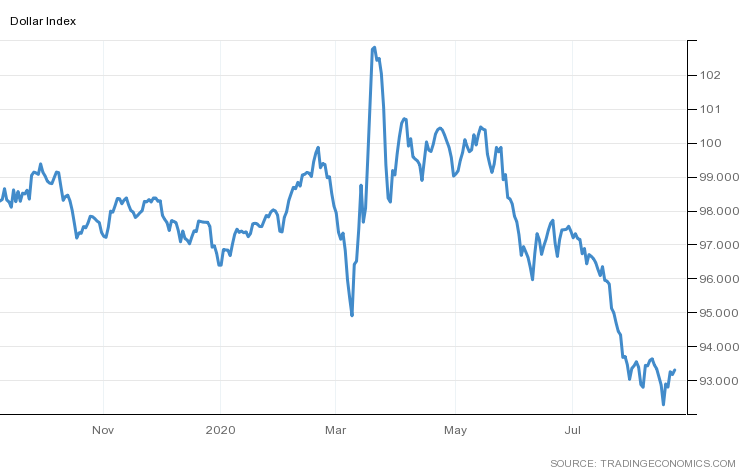

ドルインデックスになりますが、アメリカの給付金が7月末に切れることを背景にドルが急落をしてきました。

8/10から議会は休会になっていますが、先日の郵便投票の件で民主党のペロシが下院を通過させ、上院はマコネルが絶対に通さないと発言しているように議会は夏休みに関わらず多少は動いているようです。

しかし、コロナ給付金の延長は決まりそうもないのが現状です。

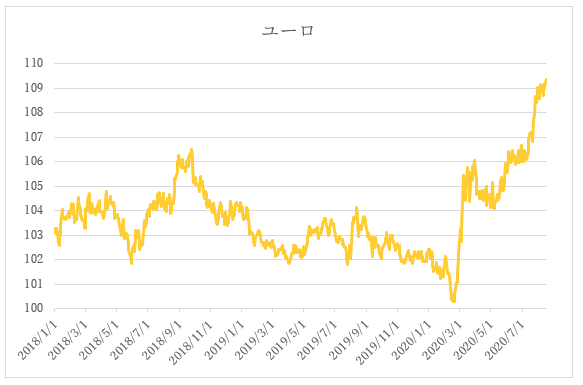

これと比較してユーロの実効為替レートをみてみましょう。

8/17までのユーロ実行為替レートになっていますが、先日、ユーロ復興基金などの金融緩和政策が発表されてからユーロ実行為替レートは急騰したままです。

すなわちユーロ>ドルが続いている状態ですが、問題は中身です。ユーロは日本円で92兆円の緩和、アメリカは105兆円の緩和になりますので、コロナ給付金発表後はアメリカ>ユーロになります。

もちろん、民主党はこの緩和額の半額にすべきである、と主張していることから、場合によってはユーロ>アメリカが継続される可能性もあります。

この中で日本は、安倍首相が病院検査を受けたこともあり、次回の緩和が決まらない状態です。

となると、アメリカ>ユーロ>日本となり、日本円は最弱通貨となり、おそらく円安の路線は変わらないでしょう。もちろん、アメリカとユーロの順位が変わる可能性もありますが、アメリカの議会は共和党主導ですので、共和党の言い分が通る可能性が高いでしょう。

アメリカのドルは、コロナ給付金延長によって大幅なドル高になる可能性が高く、それはユーロを凌駕するようなものになるであろう、ということです。

ただ、現在は、コロナ給付金の折り合いは全くつかず、その緩和が実行される可能性はほとんどありません。

ゆえにきのうのドルの上昇はわずかに0.5パーセント程度であり、それが寄りの大きな下落につながるというのは非常に考えづらい訳です。

そして②の金利に関しても、きのうの寄りの段階では長短金利ともに上昇をしておらず、そして、金利が安いままであれば株は買い材料なのに売られるという摩訶不思議な状態です。

GDPの③に関してもフィラデルフィアの数字や、ほかにマークイットの総合PMIなどの材料がありますが、大きな材料とはいえません。理由はPMIのメインはあくまでもISMであり、マークイットの総合PMIが良いのであれば本来は買われなければいけないのが下落スタートはおかしいでしょう。

参考までにマークイットのコンポジット指数はS&PにリンクしますのでS&Pが一番上伸したのです。

では、きのうの寄りは何が原因かといえば、ナスダックをけん引している株価の下落としか考えられません。しかし株価を動かす材料の①-③はすべて買いの方向にしか動いておらず、売り材料はないのです。

ようするに、単に利食いで売られただけの話なのですが、ここで利食いする理由は何? と考えた場合、何もないようにしか私の頭では考えられません。考えられるのはファンドの連中がもうそろそろと考えていることしかありません。

その後の展開は、ナスダックが売りなのであれば、ナスダック買いーダウ売りの裁定、アービの解消でその通りの株価になっただけの話です。

きのうの動きはこう考えないと得心ができないような材料となっているのです。

本日は日経が1パーセント程度上昇すると思われますが、本当に上昇するのかね、というのが本音です。どこから1%上昇するのは各自で考えてください。

為替は日本円が安いことが前提条件で円安になるのですから、本日は③のGDPが日経が上昇すれば円が高くなることを意味します。ドル÷円で考えれば、分母の円が大きくなるのですから円高ですよね。もちろん、それは日経次第ですけど。

こういうように考えていくと、全体の流れを無視した最近の株式相場を引っ張っている銘柄の利食い売りが、株式を訳のわからない動きにしているのです。これを何の兆候もないと考えるのか、それとも何かの兆候と考えるかはあなた次第です。

ともかくいつかは下がると考えているのですが、完全にオオカミ少年状態の私です。本当に申し訳ありません。