おはようございます

きょうは文化の日でマーケットはお休みですが、本日は注目のアメリカ大統領選挙になります。これについての見通しを考えていきたいと思います。

大統領選挙の行方

2016年にイギリスのブレグジットが大方の予想を覆し、EUからの離脱が決定し、そしてアメリカ大統領選挙では本名のヒラリーが破れトランプが勝利というような大波乱の年でした。

今回も荒れるのか?荒れないのか? という問題になりますが、正直、わからない、というのが私の判断です。

要するにアメリカ大統領選挙に詳しい人など吐いて捨てるほど日本やアメリカにいらっしゃるのですが、いろいろな分析を読みましたが、どれも腑に落ちない、というのが本音です。

みなさん自分勝手に好き勝手なことをおっしゃっていますが、数字の根拠がどれもこれも突然、降ってわいたような数字を根拠として言います。

たとえば、すでに今回の場合、投票先を決めた人が9割に上るなんて盛んにみなさん仰いますがその根拠となるデータを誰一人明示しません。

アメリカと日本では選挙に対する考えが違うと思いますし、私など何も考えていませんので日本の選挙で誰に投票するのかなんてその時の気分です。要するにわからないから、決めないし、わからないことに対しては決定を下さない、という姿勢です。

いろいろな選挙予測を見ても、なぜこのような結論になる? というようなものばかりでどうも信用ができない、ということです。

僅かに、2016年にトランプ陣営の熱気がすごい、ということでトランプ勝利と偶然にあてた人の意見を参考にすれば、トランプなのかい? という程度です。そもそも数字の根拠があいまいなのでなんとも言えないのが本音です。

バイデンとトランプの差が5ポイント以上離れていればバイデンは安全圏内というのは、本当にそうなのかな、と思います。ただ言えることは現時点で、バイデンのほうが有利なのは私にもわかります。

心理的な数字を数字で確証を得るというのは非常に困難なことであり、過去においてもそういう数字というのは当たった試しがないので私は信用をしないだけです(笑)。ゆえにわからん、と言っていたほうが賢明だと思っています。

そして、みなさんが一番知りたいことはその結果がマーケットに与える影響です。

以下、その話をしてまいります。

選挙結果が大統領選挙に与える影響

まず、マーケットは何で動いているのか、ということを考えていきましょう。

マーケットというのはいつもいうように、①ドル②金利③GDPの動きによって動いているのです。たとえばコロナやトルコのように自然災害によってマーケットが動くことがあります。

ただコロナが発生した当初、みなさんのんきに暴落なんてしないよね、なんて構えていましたが、実際に私が言った通りに2月に暴落をしました。

これは、なぜわかるか、といえば、かんたんです。株価が高すぎたから落っこちただけなのです。答えはそれだけです。

2016年の大統領選挙でなぜ、暴落したかといえば、かんたんです高すぎたから落ちただけです。トランプがサプライズで当選をしたから落ちたのではなく、マーケットが高すぎたからです。

それだけの話です。

現状のNYダウは、だいたい、どの辺が妥当な水準かといえば、現在の27000ドル台は妥当な数字になると思います。

つまり高すぎも安すぎもしない状態ですので、値位置からはそれほど大きくは動かないでしょう。

この話はマーケットの動く要因の③GDPの話をしています。つまりGDPからは、大きく下げる可能性は少ないということです。

ただ、適正値なのですが、現在のニューヨークの状況や西ヨーロッパの状況は経済は確実に下向きであり、株価がレンジの下限まで売られる可能性があるということです。

その値段は24000ドルくらいです。現在はそこに向かって下げる可能性があります。今から3000ドルくらいの下げが大きいか、少ないかはひとそれぞれの判断でしょう。

そして他方、①のドルに関してはアメリカの緩和待ちという話は何度も話をしています。結局、ペロシが軟化をしたといってもブラフであり、まとめる気なんてサラサラありませんでした。

緩和するよ、するよ、と言って、しないのは大衆にとって最悪なことであり、こういう点で民主党はかなりの苦戦をするはずです。

その根拠は、安倍さんの支持率が10万円給付をめぐって乱高下をしたことがあります。しないといえば下がり、結局、支給すれば上がるということです。みんなほしいのですから人参をぶら下げられてお預け状態になれば不満は爆発するものです。

ペロシがあんなことをやらなければもっとバイデンは楽に勝てたでしょうが、こういう点への民主党への反発はすごい数にのぼるでしょう。たぶん、この選挙の最大の争点だと個人的には思っています。

ただ、アメリカ経済はよくなっており、おまけに金利も高い状態です。で、専門家のみなさんの言われるようにこのままドル安になる? なんてことを私が言うと思っている人はたぶんいないと思います。

専門家がドル安を唱和するたびに私はドル高を叫ぶでしょう(笑)。

金利が上昇し、アメリカの経済状況はニューヨークがほとんどロックダウンの状態なのに、良いという状態で、ドルが下がる訳ないでしょう。

そして、金利は個人消費や所得は好調ですので、金利は上昇するでしょう。

となると、ドル高、金利高で株価は上昇するのか、という問題に直面するのです。する訳ないでしょ、というだけの話なのです。

なぜドル円は動かないのか?

ここはFXのブログなのに、FXの話が極端に少ないという方は多いと思いますので、ドル円はなぜ動かないのかの話をしましょう。

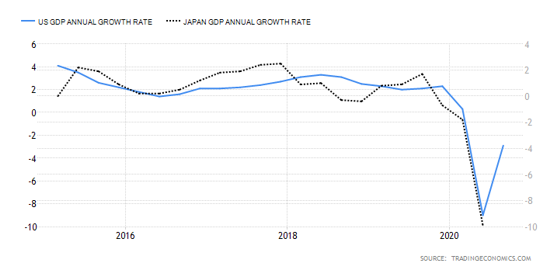

上記はアメリカGDP、青、左軸、点線が日本GDP、右軸、ともに年率になります。

アメリカと日本のGDPというのはほぼ一緒の線の歩みをしているのです。つまりドル円相場の計算式がドル÷円で成立しているのであれば、それぞれの絶対値の増減が逆方向に行けば動くのです。

たとえば2017年のGDP年率の動きは日本が上方向、アメリカが横ばいとみると、同じような動きではありません。2018年は逆方向の動きです。

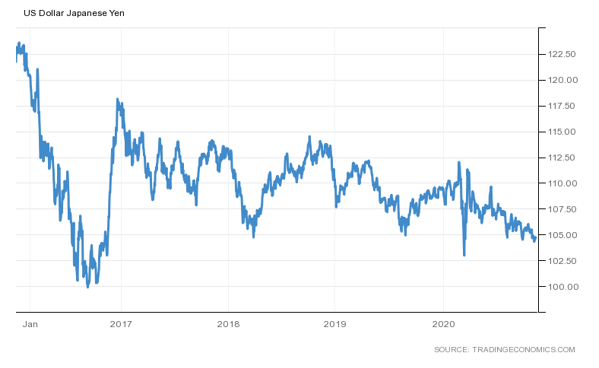

実際のドル円の動きと照合してみるとそうなっているのがおわかりだと思います。

ここ最近は、日本のほうが成長が下回っているのに、円高に行ってしまっているので訳がわからんということになるのです。

ところが、こんどの日本のGDPは11月中旬に発表されると思いますが、どうなるかによって違います。注目するのは日銀短観などの景況感指数であり、日本は大して良くなっていないのに対して、アメリカは相当良くなっているということです。

この事実はアメリカ>日本ということを示しているだけの話であり、そうなればどうなるの? というだけの話です。

円高によってクロス円はすべて弱い状態になっていますが、これが円安に転じればどうなるの? というだけの話です。

クドクドと書きましたが、結局、大統領選挙とマーケットなんてそれほど関係がないのです。言えることは大統領選挙がなければとっくにマーケットは下がっていたのでしょうが、選挙によって引き延ばされているだけの話です。

そしてドル円に関しては日本のGDPがあまりよくないだろうということです。アメリカの支給と日本の支給をみれば明らかな話であり、日本のGDPが劇的によくなることはあるのかなぁ、と考えています。